Participantes podem escolher regime tributário quando passarem a receber benefícios e resgates

O Governo Federal sancionou a lei que permite aos participantes de planos de previdência complementar escolherem o regime tributário pela tabela progressiva ou regressiva do Imposto de Renda no momento da obtenção do benefício ou da requisição do primeiro resgate. A medida vale para participantes vinculados a planos de contribuição definida e de contribuição variável.

Na Fundação Família Previdência, a nova lei abrange os participantes do CeeePrev, CRMPrev, SENGE Previdência, CERAN Prev, Foz do Chapecó Prev, IEAB Prev e Família Previdência Associativo, Corporativo e Municípios.

A Lei 14.803, de 10/01/2024 alterou a Lei 11.053, de 29/12/2004, o que permitirá aos participantes uma avaliação mais criteriosa sobre as opções de tributação. Até então, a opção pelo regime de tributação deveria ser realizada até um mês após o ingresso ao plano, sem possibilidade de mudança.

Agora, os participantes poderão escolher o regime que for mais vantajoso no momento que começarem a usufruir dos recursos do plano previdenciário.

Entenda os regimes de tributação

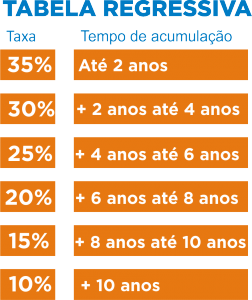

A Tabela Regressiva considera o tempo de acumulação das reservas previdenciárias. Quanto mais tempo o participante permanece no plano, menor será a alíquota do Imposto de Renda. No entanto, a tributação na fonte, pela tabela regressiva, é definitiva. Isso significa que os valores tributados não estão sujeitos à restituição na declaração de ajuste anual.

A Tabela Regressiva considera o tempo de acumulação das reservas previdenciárias. Quanto mais tempo o participante permanece no plano, menor será a alíquota do Imposto de Renda. No entanto, a tributação na fonte, pela tabela regressiva, é definitiva. Isso significa que os valores tributados não estão sujeitos à restituição na declaração de ajuste anual.

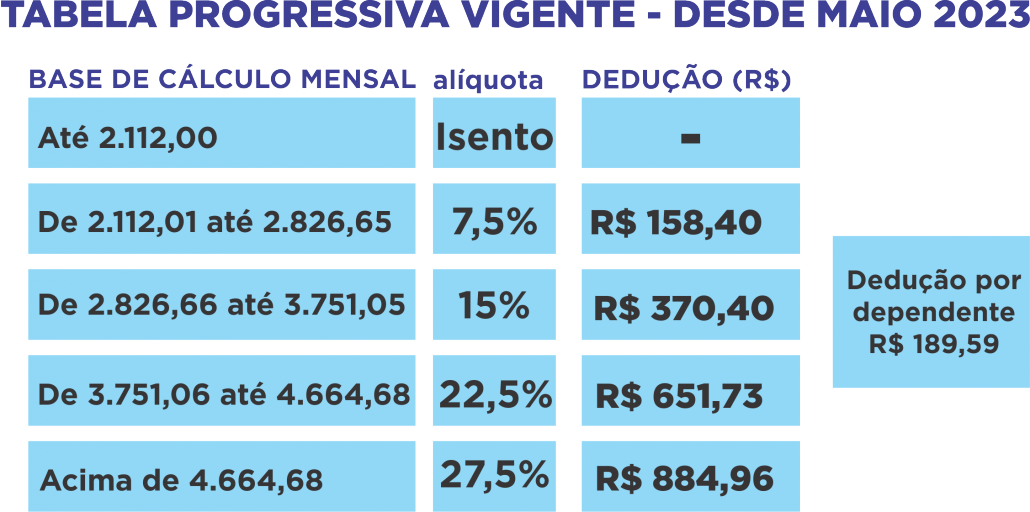

A Tabela Progressiva considera o valor dos rendimentos do participante no plano previdenciário, quanto maior o benefício, maior a alíquota de imposto. Porém, os rendimentos estão sujeitos ao ajuste anual, ocasião em que poderão ser utilizadas todas as deduções previstas na legislação tributária. A tributação do resgate é de 15% fixo, sem dedução e os valores resgatados ainda estarão sujeitos ao ajuste anual.